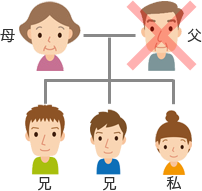

父の相続について相談させて下さい。相続人は母と兄2人と私の合計4人です。

父の相続について相談させて下さい。相続人は母と兄2人と私の合計4人です。

相続財産は株や預金が5,000万円、それに住んでいた家とその土地です。家は1,500万円ぐらいの評価で、土地は5,000万円ぐらいの評価になりそうです。

もともと全て母が相続する予定で、そのような内容の遺言状も存在しています。しかしこのタイミングになり、母は母でそれなりの財産を持っていることが判明しました。具体的な金額は教えてくれないのですが、おそらく1億5,000万円ほどの上場株式を保有しているのではないかと思われます。母が株式投資を趣味にしていたことは知っていましたが、まさかここまでの財産を築いているとは思ってもみませんでした。

このまま遺言通りに相続した方が良いでしょうか?それとも、遺言書とは異なる割合で相続した方が良いでしょうか?そもそも遺言書を無視して遺産分割を行うことはできるのでしょうか?教えてください。

まず、相続人全員が合意すれば、遺言書と異なる割合で遺産分割を行うことは可能です。また、相続税の試算を行うにあたり、

- お父様の土地をお母様以外の家族が相続する場合、小規模宅地の特例の適用ができない

- お母様の財産は増減しない

という仮定を設けます。

相続税額の計算:お母様が全てを相続するケース-お父様の相続

お母様が全てを相続する場合、相続財産は、土地が5,000万円×20%(小規模宅地の特例)=1,000万円、建物が1,500万円、預貯金等が5,000万円、合計7,500万円になります。配偶者が相続する財産について、1億6,000万円までは相続税を課さないという特例がありますので、今回の場合、相続税額はゼロとなります。

相続税額の計算:お母様が全てを相続するケース-お母様の相続

問題はお母様に相続が発生した時です。この時の相続財産は、土地が5,000万円、建物が1,500万円、預貯金等が5,000万円、有価証券が1億5,000万円の合計2億6,500万円になります。

-

相続財産が2億6,500万円、基礎控除が3,000万円+600万円×3人=4,800万円ですので、差引額は2億1,700万円になります。

-

2億1,700万円を法定相続割合で分割すると、ご兄弟で7,233万円ずつになり、相続税額は7,233万円×30%-700万円=1,470万円ずつになります。

-

相続税額合計は1,470万円×3人=4,410万円になります。これを実際の相続割合で分割して納税することになります。

相続税額の計算:子供が全てを相続するケース-お父様の相続

子供が全てを相続する場合、相続財産は、土地が5,000万円、建物が1,500万円、預貯金等が5,000万円、合計1億1,500万円になります。

-

相続財産が1億1,500万円、基礎控除が3,000万円+600万円×4人=5,400万円ですので、差引額は6,100万円になります。

-

6,100万円を法定相続割合で分割すると、お母様が3,050万円、ご兄弟が1,016万円ずつになります。

-

法定相続割合どおりに分割したと仮定した場合の相続税額は、お母様が3,050万円×20%-200万円=410万円、ご兄弟様がそれぞれ1,016万円×15%-50万円=102万円ずつとなり、合計は410万円+102万円×3人=716万円になります。これを実際の相続割合で分割して納税することになります。

相続税額の計算:子供が全てを相続するケース-お母様の相続

お母様はお父様の財産を相続しませんので、お母様が保有する株式のみが相続の対象になります。

-

相続財産が1億5,000万円、基礎控除が3,000万円+600万円×3人=4,800万円ですので、差引額は1億200万円になります。

-

1億200万円を法定相続割合で分割すると、ご兄弟で3,400万円ずつになり、相続税額は3,400万円×20%-200万円=480万円ずつになります。

-

相続税額合計は480万円×3人=1,440万円になります。これを実際の相続割合で分割して納税することになります。

相続税額の計算:不動産をお母様が相続するケース-お父様の相続

土地建物のみお母様が、それ以外をご兄弟様が相続する場合、相続財産は、土地が5,000万円×20%(小規模宅地の特例)=1,000万円、建物が1,500万円、預貯金等が5,000万円、合計7,500万円になります。

-

相続財産が7,500万円、基礎控除が3,000万円+600万円×4人=5,400万円ですので、差引額は2,100万円になります。

-

2,100万円を法定相続割合で分割すると、お母様が1,050万円、ご兄弟が350万円ずつになります。

-

法定相続割合どおりに分割したと仮定した場合の相続税額は、お母様が1,050万円×15%-50万円=107万円、ご兄弟様がそれぞれ350万円×10%=35万円ずつとなり、合計は107万円+35万円×3人=212万円になります。

-

これを実際の相続割合で分割して納税することになります。この際、お母様が相続する部分については相続税がかかりませんので、お子様が相続する預貯金等の5,000万円に相当する部分のみが納税義務となります。よって納付すべき相続税額は、212万円×(5,000万円/7,500万円)=141万円になります。

相続税額の計算:不動産をお母様が相続するケース-お母様の相続

お母様がもともと保有していた株式と、土地および建物が相続の対象になります。相続財産は土地が5,000万円、建物が1,500万円、有価証券が1億5,000万円の合計2億1,500万円になります。

-

相続財産が2億1,500万円、基礎控除が3,000万円+600万円×3人=4,800万円ですので、差引額は1億6,700万円になります。

-

1億6,700万円を法定相続割合で分割すると、ご兄弟で5,566万円ずつになり、相続税額は5,566万円×30%-700万円=970万円ずつになります。

-

相続税額合計は970万円×3人=2,910万円になります。これを実際の相続割合で分割して納税することになります。

計算結果のまとめ

計算結果のまとめ

| 相続税額 お父様の相続 |

相続税額 お母様の相続 |

相続税額 合計 |

|

|---|---|---|---|

| 全てお母様が相続 | ゼロ | 4,410万円 | 4,410万円 |

| 全てお子様が相続 | 716万円 | 1,440万円 | 2,156万円 |

| 不動産をお母様が相続 | 141万円 | 2,910万円 | 3,051万円 |

二次相続を考えると、お母様が相続するのはむしろ効率が悪いといえます。

参考:相続税の速算表

参考:相続税の速算表

相続税の計算には以下の速算表を利用します。この速算表で計算した法定相続人ごとの税額を合計したものが相続税の総額になります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |